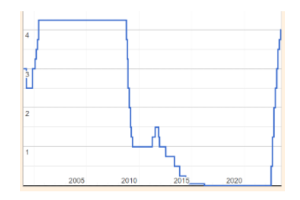

La siguiente curva no son los relieves del Cañón del Colorado, ni de ninguna carretera pirenaica. Tampoco el decorado de un western de la América profunda. ¡Imagínate si tuvieses que conducir por un perfil así! En realidad, la curva representa la evolución del tipo de interés de la zona euro desde 1999 a 2023, con la que sí tiene que gestionar la dirección financiera.

Inflación y tipo de interés. El gestor de esta volatilidad

Este tipo de interés lo fija el BCE para controlar la inflación. El principal objetivo de la autoridad de varios bancos centrales es que la inflación sea del 2%. En algunos países añaden otros objetivos secundarios, como los efectos sobre el empleo o el tipo de cambio. Para conseguirlo, sus bancos centrales actúan principalmente sobre el tipo de interés de su país con la ayuda de un nutrido equipo de expertos.

Como muestra la gráfica, tan pronto el tipo escala en vertical como se desploma en caída libre o en escalera empinada. Ello exige a la dirección financiera aprender a gestionar las finanzas con esa enorme variabilidad del tipo de interés y a soportar sus graves efectos. Desde que la subida del tipo origine una recesión con, sus despidos, quiebras y desahucios hasta que su bajada súbita genere una euforia económica que alimente una peligrosa burbuja explosiva.

De la misma escuela

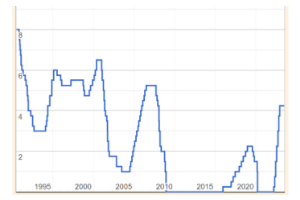

Tampoco lo tendría fácil el conductor por una carretera con los desniveles de la curva siguiente, propios del perfil acortado de una etapa ciclista de montaña. Es la curva del tipo de interés de la Reserva Federal americana desde 1990 a 2022. La reciente subida del tipo provocó, entre otras graves secuelas, un costurón en la banca regional americana y arruinó a más de una entidad y a miles de ahorradores. El Silicon Valley Bank, el de las startups, colapsó rápido en 2023 al desplomarse el valor de sus activos financieros por la subida de tipos. También se augura que esa subida, aún en curso, provocará otra grave crisis económica.

Los efectos colaterales de las subidas

A diferencia de los deportes de alto riesgo, las finanzas agradecen la estabilidad. Es un escenario más fácil y menos arriesgado de gestionar que los perfiles de ambas figuras. Lo tiene difícil el director financiero que ve cómo el coste de la deuda se incrementa en más de 400 puntos básicos en cuestión de meses. También, el hipotecado que ve encarecer su hipoteca varios cientos de euros al mes o el país que paga mucho más cara su deuda pública.

Los efectos de desviarse del objetivo

A la autoridad monetaria se le multiplicó por cinco su objetivo, el de la inflación. Supone una desviación adversa del 400% (¡imagínate que te pasa a ti!), y dio un volantazo, en este caso hacia arriba. A esa autoridad se le supone madurez y experiencia, aunque se le escapó la inflación y no actuó durante meses por considerarla transitoria. Muchos analistas lo advirtieron, pero la autoridad no reaccionó a tiempo. Esa autoridad amenaza con nuevas subidas que dice, causarán mucho dolor a mucha gente. Ella ahí sigue, moviendo las cejas y poniendo cara de halcón para asustar o de paloma para tranquilizar, según le pete.

La volatilidad es una bendición para el especulador, que se aburre cuando falta, pero para el resto es una fuente peligrosa de riesgo. Si bien rinde a veces, en general genera unos costes elevados y puede suponer el default del país, la empresa o la familia. Para gestionarla se necesita conocimiento y experiencia en las técnicas financieras de gestión del riesgo. Cuanto antes las adquiera la dirección financiera antes dejará de estar inerme ante la peligrosa montaña rusa del tipo de interés y otras volatilidades, como la de los tipos de cambio, los precios de las materias primas o… la impericia ajena.

Dr. Juan Pérez-Carballo Veiga , Máster en Dirección Financiera. Máster en Control de Gestión Empresarial. Impartidos por Next Educación.

Especialízate en Dirección Financiera

Este Máster, acreditado por la CNMV, te ayudará a comprender cómo dirigir las finanzas con el objetivo de crear valor en un entorno incierto y volátil. Te especializarás en cuatro ramas de la profesión: la gestión financiera de la empresa, las operaciones de corporate finance, la gestión del riesgo y el asesoramiento en inversiones financieras. Conseguirás ampliar tu perspectiva de las finanzas empresariales, profundizar tus conocimientos financieros y mejorar tu práctica profesional y empleabilidad. Obtendrás la doble titulación: la executive de Next Educación y la de la Universidad Isabel I. Toda empresa precisa un director financiero experto.